昨今、ソーシャルレンディングが流行っています。金融機関で融資を行っている身としては、かなり危険な案件が多い、というか貸付判断が出来るだけの材料が公表されていないものが極めて多いので、注意が必要な投資商品だと思います。

ソーシャルレンディングとは?

貸付型クラウドファンディングともいわれます。

インターネット上の仲介サイトを通じ、借り手と貸し手を仲介する金融サービスです。

仲介会社はホームページ上に借り手の事業の概要や利回りなどの条件を載せて、投資家から1口1万円からの少額資金を広く募ります。銀行等のまともな金融機関から融資を受けられない企業や個人の受け皿となっています。2000年代後半から広がったが、詐欺まがいの業者も多く投資家保護が課題になっています。

詐欺まがいの仲介会社も存在している

- 仲介会社は第二種金融商品取引業の登録を受ける必要がある

- 登録を受けていない業者の募集等は、詐欺的な商法である可能性が高い

- 登録業者であっても、金融庁や財務局が、仲介会社の信用力等を保証していない

普通の金融商品と同様に、自分で判断して投資をしなければなりません。高利回りにつられ、リスクを考えずに投資をし、失敗している事例が増えているようです。おカネを貸すって結構奥が深いんです。

実際にあった不正事例

- 担保設定をしていないものが存在しているのに、貸付債権が保全されているかのような誤解を与えた

- 仲介会社の代表者が自身の借入れ返済等に出資金を使用していた

- 正式な不動産鑑定評価を行なわず、対外的に公表できない不動産価格を担保評価として表示した

- ウェブサイトに記載した事業自体が実在しない虚偽の表示をした

融資のプロから見た問題点

借入人の情報が殆どない

履歴自行全部証明書はおろか会社名や事業内容すらも公表されていません。つまり、実績のある事業者なのか、信用力の判断は出来ません。もし、貸付先が投資ファンドだとしたら、投資家の知りえない会社に転貸されてしまう恐れもあります。

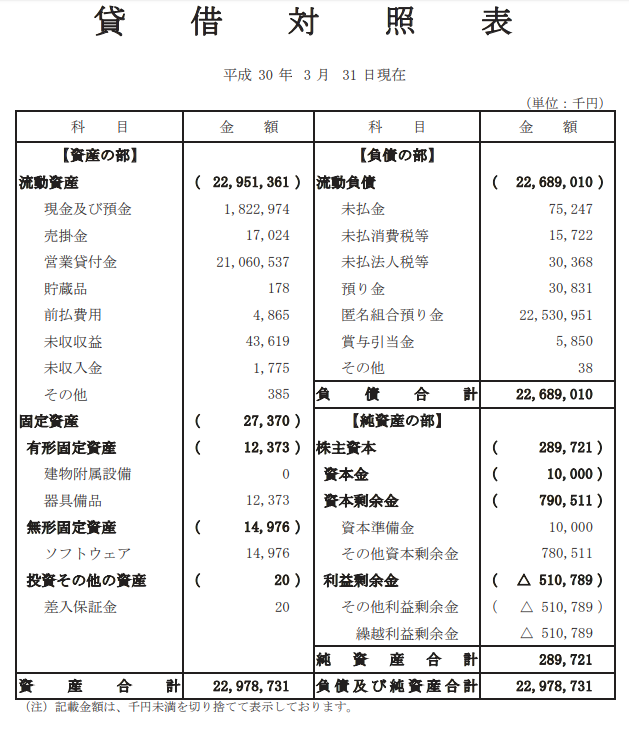

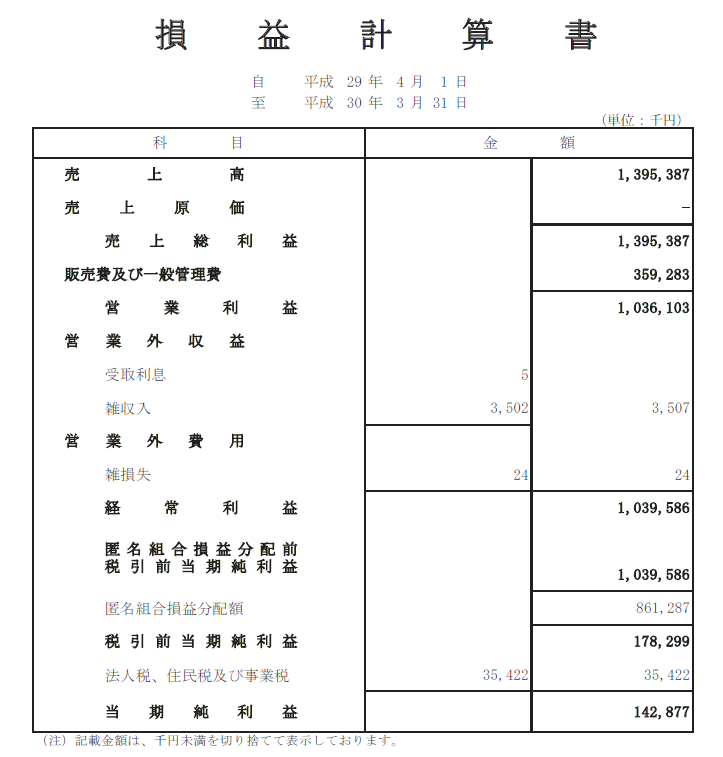

決算書は一部・一期分が公開されている仲介会社もありました。以下はSBIソーシャルレンディングに公開されていた損益計算書と貸借対照表です。この程度の内容では内容を判断しようがありません。素人の方は、利益が出ているか、純資産はあるか、現預金はあるかくらいの部分をチェックして、安全だと思ってしまうのかもしれません。

説明を見ると、ローン事業者に対するクラウドファンディングなのだそうです。なるほど、確かに決算書の内容はファンドそのものです。多額の匿名組合預かり金があるので、元々は色々な会社から資金をかき集めていたのでしょう。普通、こういったファンドに機関投資家が求める利回りは10%以上、相当高いです。このソーシャルレンディングでは6.5%が期待利回りとして設定されているようですが、この倍以上貰わないとリスクに見合わないと思います。

損益計算書も、これまで集めたお金を運用した結果でしかありません。ファンドなので過去の結果よりも今の投資状況やリターンの状況の方が重要です。この程度のファンドはごまんとあります。また、この類の会社の利益も純資産も作為的に作り出すことが出来ます。

また、粉飾の有無もわかりません。監査証明も付いていません。決算書の信頼性がまるでありません。従って、この程度の情報公開で貸付判断をするのは危険といえます。。

ただ、公開していない事業者が殆どだったため、SBIは公開しているだけまだましだと思いました。

資金使途が良くわからない

いくつかの仲介会社を見ましたが、事業の特定が出来るものはありませんでした。

殆どが「〇〇事業のための資金」とか、「東京都〇〇区におけるビジネスホテル建設事業」などの記載に留まり、具体的な資金使途(お金の使い道)が記載されていませんでした。一体どんなものを建設するのか、事業計画は成り立つのか、建設費や土地購入費などのコストは妥当か、などの検討が一切できません。

この状態でお金を貸すという事は、「何に使われても文句は言いません」と投資家側が言っているようなものです。資金使途は特定するのが融資の基本です。このようなあいまいな資金使途では、使い道の解釈をいかようにも広げられます。

例えば、「別紙事業計画の通り、東京都豊島区池袋1-1-1に計画するビジネスホテル建設事業総額20億円(建設会社:XYZ建設)のうち、ホテル建設資金10億円に本資金を当てます」といったように具体的に特定しなければなりません。また、借り手は貸し手に対して間違いなく払込をしたことを証明しなければなりません。これは当たり前の事です。

あと、本資金以外の資金の調達方法も把握しないといけません。残りの資金を自己資金で出すのか、もっと高い金利で借りるのか、どちらなのかで事業の成否は大きく変わります。

担保の情報が殆ど無い

何故か担保物件の場所すらも公開されていません。担保は返せなくなった時、最後のより所です。担保から回収できなければ、泣くしかありません。その重要な担保物件の情報が「〇〇区の一棟マンション」などとしか記載がありません。

不動産は築年数、駅からの近接性・繁華性、施工会社、構造、店舗か住居か、間取り、収益性、入居者・テナントの属性、順法性、修繕状況など多数の要因で価値が変動します。価値があるのかどうか、分からないようにしている理由が良く理解できません。このような状態で投資をするのは危険です。

担保評価は信頼性に乏しいと思われる

担保の情報はほぼ公開されていませんが、担保評価額だけは公開されています。一応、不動産鑑定士の不動産鑑定評価を評価額として採用している例が多いようでした。しかし、鑑定評価は結論だけ見てもあてになりません。不動産鑑定評価の手法も多数あり、どの評価方法を採用するかで鑑定価格が大きく変動します。鑑定評価書全文が公開されないと、どういった考察の結果、その鑑定価格になったのかが分かりません。都合のいい鑑定価格を採用して鑑定価格として評価書を不動産鑑定士に出させている可能性があります。

条件が履行されているかがわからない

担保設定を行った証明は投資家に提供されているのでしょうか。また、資金の払込や、あらかじめ公開されていた事業に資金が使用された証明は投資家に提供されているのでしょうか。見ている限り、投資している期間の期中管理について明確かつ具体的に言及されているものは見つかりませんでした。融資は出してからが大事なのです。

もしもの時の対応方法が分からない

貸付先は延滞もするし、破たんもします。延滞や破たんが発生した時の債権管理はどのように行うのでしょうか。期限の利益の喪失(お金を全部返してもらう)事由は何なのでしょうか。貸付先と投資家の契約内容も明らかにされていません。契約書がきちんとしたものになっていなかったら、債権回収も出来ません。また、担保物件の売却も恣意的に決められ、安価な譲渡となっては投資家に不利になります。そのあたりの業務の適正性が担保されているかはやや怪しいと感じます。

ソーシャルレンディングで借入するには理由がある

ソーシャルレンディングは良い制度だと思います。ベンチャー企業が新技術や新製品開発のためにソーシャルレンディングを活用するのは分かりますし、本来はそういった企業がどんどん情報公開をして、夢を一緒にかなえていくのがソーシャルレンディングの役割だと思います。私もこういうものなら投資してみたいです。

しかし、今ある案件は不動産担保ローンが多いように感じます。不動産ローンなんて銀行のほか、不動産系のノンバンクも複数あり、今も積極的に融資をしています。つまり、不動産業は貸し手が豊富な事業領域なのです。貸し手が多数いるのに借りられないという事は、「危険」といわざるを得ません。

まとめ

今のソーシャルレンディングは、

「実績も信用も教えないし、何に使うかも詳しく教えないけど、金利は払うから、黙って僕にお金を貸して下さい!!」

程度のものです。

本来、借り手の信用力は低いけれど可能性や夢を応援するために、未来のグーグルやアマゾンになるかもしれない会社に個人が投資をするのがソーシャルレンディングのはずです。リスクは事業が成功するか、失敗するかであったはずです。

しかし、今のソーシャルレンディングのリスクは、情報公開が満足になされていない事です。これは本来とるべきリスクではありません。

ソーシャルレンディングはまだまだ発展途上の仕組みです。ベンチャー企業の支援など本来のソーシャルレンディングの役割を果たす仲介会社が出てきて欲しいものです。

コメント