今回はクレジットカードフル活用シリーズ最終回です。

巷のクレジットカード紹介サイトはアフィリエイト(金儲け)が溢れていて、全然お勧めできないようなカードがランキング上位で紹介されています。正直申し上げて、ほとんどのクレジットカード紹介サイトは「サイト運営者が受け取れる申込獲得報酬ランキング」になっています。クレジットカードを特集した雑誌でさえも「なぜこのカードが上位に???」というものが結構あります。

そのような状況をなんとかしたい。そんな気持ちで、最終回の本記事はアフィリエイト抜き、本当にお勧めできるクレジットカードをご紹介したいと思います!

※一切のアフィリエイトを排除したため、本サイト経由でカード申し込みをしても1円も当サイトに収益は入りません。

クレジットカードをフル活用!(前編) クレジットカードに助けられました!

クレジットカードをフル活用!(中編) 特典を100%活用して豊かな暮らしをしよう

クレジットカードをフル活用!(後編) 本当にお勧めできるカード10選

お勧めクレジットカード10選

「クレジットカード おすすめ」と検索すると腐るほど比較サイトやランキングサイトが出てきますが、アフィリエイト(金儲け)に特化しているサイトばかりで全然参考になりません。ここではアフィリエイトではなく、本当にお勧めできるカードを紹介します。

エポスカード

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 海外旅行保険 | 自動付帯 |

| カード階級 | ノーマル級 |

| 国際ブランド | VISA |

評価コメント

マルイが発行するクレジットカードです。自動付帯の海外旅行保険はマルイを使わない人にも大きな恩恵があります。デメリットは無し。持っているだけで得するカードです。

おすすめポイント

ゴールドカード並みの海外旅行保険がつく

年会費が永年無料なのにゴールドカード並みの海外旅行保険が「自動付帯」でつきます。

死亡保険こそ定額ですが、最もリスクのある傷害・疾病に手厚い金額が付されています。最近はゴールドカードにも関わらず自動付帯でないカードが多数あります(三井住友ゴールドカードやセゾンアメックスゴールドカードなどは利用付帯)。無料でこの金額が自動付帯されるのは驚愕です。無料とは思えないカードです。

| 保険種類 | 保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 500万円 |

| 傷害治療費用 | 200万円 |

| 疾病治療費用 | 270万円 |

| 賠償責任(免責なし) | 2000万円 |

| 救援者費用 | 100万円 |

| 携行品損害(免責3,000円) | 20万円 |

「マルコとマルオの7日間」で10%オフ!

エポスカードの還元率は、200円につき1ポイント、1ポイント1円なので、通常0.5%と並みの水準です。

しかし、マルイで毎年4回実施されるセール「マルコとマルオの7日間」でエポスカードで支払いをすると、商品が10%OFFになるのです。普段は一切値引きがされないブランド品も10%オフの対象であることが多く、とてもお得な買い物ができます。

その他のおすすめポイント

- WEB上のバーチャルカードを発行できるので、海外サイトなどでの支払いも安心

- VISAブランドが付いたプリペイド・カードが発行でき、ポイント(1P=1円)でチャージもできる

- カード提示で割引を受けられる提携サービスが豊富(カラオケ館、ビッグエコーなどのカラオケ、居酒屋、レストラン、富士急ハイランドなどの遊園地、スパなど)

- ETCカード無料

- 海外キャッシングが手数料100円~200円+税で利用可能

ビックカメラSuicaカード

| 年会費 | 477円(税抜き) ※初年度無料。2年目以降は前年に1回でも利用があれば無料。 |

| 還元率 | 1.0%~1.5% |

| 海外旅行保険 | 自動付帯 |

| カード階級 | ノーマル級 |

| 国際ブランド | VISA,JCB |

評価コメント

Suicaとビックカメラのポイントカードが一体になっているクレジットカード。還元率も高く、Suicaユーザーであれば文句なし。

JR沿線に住んでいなくても使える。定期券は搭載できないので、使いたい場合はモバイルスイカを使いましょう。

おすすめポイント

Siicaチャージの還元率は驚異の1.5%

通常利用は還元率はJREポイント(JRのポイント)0.5%とビックポイント0.5%の合計1.0%となります。

しかし、Suicaへのチャージについてのみ、1,000円につきJREポイントが15ポイント、1JREポイント=1円相当なので、1.5%となります。

また、WEB明細に登録すれば、請求があった月は50ポイントもらえます。⇒貰えなくなりました

1.5%は昨今はなかなか見れない高還元率なので、スイカ使いであれば絶対に持ちたいカードです。

ちなみに、改札を通ると設定した金額で自動チャージがされるオートチャージという機能も便利です。

海外旅行保険が自動付帯、国内旅行保険は利用付帯

年会費が実質無料のカードにもかかわらず自動付帯の海外旅行保険と、利用付帯の国内旅行保険が付いています。

海外旅行保険は保険金額は少額ですが、無いよりは自動付帯なのでありがたいです。国内旅行保険はハイクラスカードでも利用付帯すら付帯していないカードがあるので、実質無料カードで付帯しているのはすごいことだと思います。

| 保険の種類 | 保険種類 | 保険金額 |

|---|---|---|

| 国内旅行傷害保険 (利用付帯) |

死亡・後遺障害 | 1,000万円 |

| 入院(1日) | 3,000円 | |

| 手術 | 入院日額の10倍or5倍 | |

| 通院(1日) | 2,000円 | |

| 海外旅行傷害保険 (自動付帯) |

死亡・後遺障害 | 500万円 |

| 傷害治療費用 | 50万円 | |

| 疾病治療費用 | 50万円 |

その他のおすすめポイント

モバイルスイカが当面無料⇒誰でも無料で使えるようになりました- オートチャージは普段使用しているSuicaとも連携できる

Delight JACCS CARD

| 年会費 | 永年無料 |

| 還元率 | 1.0%~ |

| 海外旅行保険 | 自動付帯 |

| カード階級 | ノーマル級 |

| 国際ブランド | Master |

評価コメント

通常還元率が1%とやや高め。自動付帯の海外旅行保険とショッピング保険が年会費無料でついてきます。ほかにも宇佐美のガソリン代が割引になったり、海外キャッシングのATM手数料が無料だったりと頑張っているカードです。また、ネット明細等がみられるインターコムクラブに登録すると、旅行やグルメ、癒しなど、さまざまなメニューがおトクに受けられる割引が受けられる「J’s コンシェル」にも登録できます。

JACCSのクレジットカードは改悪で有名なのでお勧めするか迷いましたが、最近は改悪が一服したようなのでお勧めすることにしました。

おすすめポイント

還元率が常時1%以上

ポイント有効期限が2年と有限なのが残念ですが、常時1%の還元を受けることができます。

自動付帯の海外旅行保険

年会費無料で自動付帯の保険が付きます。金額も楽天カードとほぼ同等なので、無料の海外旅行保険は圧倒的にジャックスのほうが良いです。

海外キャッシング

海外キャッシングのATM利用料が無料です。ネット上では利用明細の繁栄が遅いなどの口コミはありますが、ATM手数料無料は大きなメリットです。海外旅行保険と合わせても、海外旅行用に1枚作っておくには良いカードだと思います。

宇佐美でガソリン割引

全国の宇佐美直営サービスステーションでカードで支払いをすると、ガソリン・軽油が2円/ℓ引き、灯油1円/ℓ引き、さらに燃料油以外の一部商品が3%OFFとなります。

旅行やグルメなどがおトクに受けられるJ’s コンシェル

クラブオフやリロクラブといった会員制割引サービスがありますが、登録すればJ’s コンシェルというサービスが使えます。ベネフィット・ワンが運営しているサービスで、国内様々な特典が受けられます。

その他の特典

- インヴァスト証券でポイントを投資に回せる

- 国内旅行保険もあり

- JACCSモールでネット通販は1.5%以上還元

- ETCカード無料

楽天カード

| 年会費 | 永年無料 |

| 還元率 | 1.0%~ |

| 海外旅行保険 | 利用付帯 |

| カード階級 | ノーマル級 |

| 国際ブランド | VISA,Master,JCB,Amex |

評価コメント

カードランキングサイト(アフィリエイトサイト)でも上位常連のカードです。楽天経済圏の方には必須のカードなのでお勧めします。一方で楽天をあまり使わない人はメリットがあまり無いので、お勧めしません。ちなみに私はヨドバシ・ドット・コム派です。

おすすめポイント

安定の還元率

どこで使っても還元率1.0%なので、還元率は安定しています。

楽天証券の投資信託積み立てでもポイントが付くので、投資信託の積立をしている方にはメリットになりそうです。ちなみに、ポイントで投信を買付する事もできます。

100円で1ポイント、1ポイント=1円で、ポイントは楽天市場などで使うことができます。

利用付帯だけど海外旅行保険がつく

厳しい条件の利用付帯なのが残念ですが、海外旅行保険が付きます。

利用付帯と言っても、空港までの電車代やバス代、最寄り駅までのタクシー代でもOKなので、使い方によっては強い味方になります。 ⇒企画募集型の旅行代金の支払いのみが対象となりました。利用付帯としては相当厳しい条件で改悪です。

楽天カードをメインで利用している人以外はメリットではなくなりました。

| 保険種類 | 保険金額 |

|---|---|

| 傷害死亡・後遺障害 | 2,000万円 |

| 傷害治療費用 | 200万円 |

| 疾病治療費用 | 200万円 |

| 賠償責任(免責なし) | 2,000万円 |

| 救援者費用 | 200万円 |

| 携行品損害(免責金額3,000円) | 20万円 |

その他のおすすめポイント

- 楽天のサービスを使いまくればポイント還元が最大15倍になる

- 楽天経済圏の人には必須のカードです

イオンゴールドカード/イオンゴールドカードセレクト

| 年会費 | 永年無料 |

| 還元率 | 0.5%~1.0% |

| 海外旅行保険 | 利用付帯 |

| カード階級 | ゴールド級 |

| 国際ブランド | VISA,Master,JCB ※ディズニーデザインはJCBのみ。 |

評価コメント

ノーマルのイオンカードを所有し、一定条件をクリアするとゴールドカードへのインビテーション(招待)が来ます。インビテーションが来ないと入れないカード。

無料のゴールドカードであるが、内容は低価格ゴールドカードと同程度の内容であり、持たない理由は無し。

インビテーション条件は「直近1年間の利用額が100万円以上」と公開されているが、以下の条件でも発行できるとの噂あり。

- 直近1年間の利用額が80万円以上&120回以上の決済(共通)

- 直近1年間でイオングループの店での利用額が60万円以上(共通)

- イオン銀行に定期預金500万円(イオンカードセレクトのみ)

- イオン銀行で住宅ローンを組む(イオンカードセレクトのみ)

- イオン銀行で保険を契約する(イオンカードセレクトのみ)

ちなみに、私は定期預金500万円したら2ヶ月で発行することができました。(2017年頃)

条件が厳しくなっているとの噂もあり、条件は不確かな状態です。インビテーションとはそういうものなのです。

なお、イオンカードとイオンカードセレクトの違いは、イオンカードは銀行機能なし。

イオンカードセレクトはイオン銀行のキャッシュカード機能が付いている点のみです。

おすすめポイント

ゴールドカードなのに驚異の年会費無料

インビテーションが来るとカードをアップグレードできます。

空港ラウンジ、イオンラウンジ、国内外旅行保険、ショッピング保険など豊富な特典があり、無料とは思えないサービス内容です。

空港ラウンジとイオンラウンジが使える

国内空港のラウンジが6空港で使えます。

(羽田空港、成田空港、新千歳空港、伊丹空港、福岡空港、那覇空港)

また、イオンラウンジという全国のイオンに設置されているラウンジも使うことができます。

買い物のついでにちょっと休憩。フリードリンクや雑誌などがあり、便利です。

充実の海外旅行保険・国内旅行保険が付帯する

利用付帯ではあるものの、海外旅行保険が付帯します。保険金額は文句なしのゴールド級です。疾病治療や傷害治療の金額は上位ゴールドカードと同等です。無料でこれはすごいと思います。

| 海外旅行保険 | |

| 保険種類 | 保険金額 |

|---|---|

| 疾病治療 | 300 |

| 傷害治療 | 300 |

| 携行品損害 | 30 |

| 救援者費用 | 200 |

| 賠償責任 | 3,000 |

| 死亡・後遺障害 | 5,000 |

| 国内旅行保険 | |

| 保険の種類 | 支払限度額 |

|---|---|

| 傷害による死亡・後遺障害 | 3,000万円 ※事故の発生の日を含めて180日以内に死亡・ 後遺障害が生じた場合に支払い。 |

| 傷害による入院・通院・手術 | 入院保険金日額5,000円 (最高180日分)通院保険金日額3,000円 (最高90日分)事故の発生の日を含めて8日目以降 になおも入院・通院もしくは手術をうける状態 であったときに保険金を支払い。 |

国内旅行保険も付いていないカードが多いので、付いているだけましです。

空港までのJRの切符代の支払いでも利用付帯の対象になるので、活用はしやすいと思います。

その他のおすすめポイント

- 普通は0.5%だが、イオンでの買い物は1.0%の還元率

- 20日、30日はイオンでのお買い物が5%オフ

- 年間300万円のショッピングセーフティ保険が付いている

TRUST CLUB プラチナマスターカード

| 年会費 | 永年無料 |

| 還元率 | 0.5%~0.8%程度 |

| 海外旅行保険 | 利用付帯 |

| カード階級 | ゴールド級 |

| 国際ブランド | Master |

評価コメント

国内最安のプラチナカード。年会費は3000円+税のプラチナカード。マスターカードの上級カード向けの優待サービス「Taste of Premium」の「招待日和」が使えるカードです。

ただし、それ以外のサービスは平凡です。海外旅行保険やショッピング保険はおまけ程度のもので、ゴールドやプラチナとは程遠いサービスなのが残念です。

マスターカードのカードランク

おすすめポイント

プラチナにもかかわらず年会費3000円

プラチナという名称だけなら大したこと無いですが、このカードはマスターカードのプラチナカード向けサービスも使えるので、名前だけでなく実力もあるカードです。

年会費3000円で「Taste of Premium」が使える

マスターカードのTaste of Premiumのプラチナ会員向けサービスが使えます。これは2人以上の予約で1人分の料金が無料になる「招待日和」というダイニングサービスが使えることを意味します。

招待日和のためにプラチナカードを持っている人もいるので、他のプラチナカードは存在意義が問われるかもしれません。

その他のおすすめポイント

- 国内空港ラウンジ利用可能

- 利用付帯・低額ながらも海外旅行保険・国内旅行保険が付帯する

- 被害時の自己負担1万円と高額ながらも、年間50万円のショッピング保険

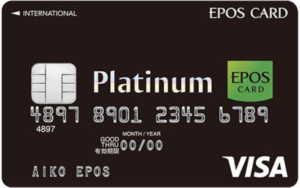

エポスゴールドカード

| 年会費 | 5,000円(税抜き) ※インビテーションでの入会は永年無料 ※年間50万円以上利用で翌年以降永年無料 |

| 還元率 | 0.5%~2.5% ※50万円/年の利用で2,500ポイント付与 ※100万円/年の利用で1万ポイント付与 |

| 海外旅行保険 | 自動付帯 |

| カード階級 | ゴールド級 |

| 国際ブランド | VISA |

評価コメント

持たない理由がないカードです。インビテーションが来れば初年度から年会費が永年無料、申込の場合は初年度5,000円で年間50万円以上の利用が一回でもあれば翌年度から永年無料となるカードです。年会費無料で持てる数少ないカードで、その内容は通常のゴールドカードに匹敵します。年間100万円以上の決済があれば1万円分のポイントをくれるので、還元率1.5%と驚異的な還元率をたたきだします。空港ラウンジや海外旅行保険(自動付帯)など多数の特典が付いており、メインカード候補のクレジットカードといえます。永年無料の条件を満たせるのであれば絶対に持つべきお勧めカードと言える。

おすすめポイント

驚愕の年会費無料

インビテーションが来るとアップグレードでき、永年年会費無料で持てます。巷では、インビテーション基準は年間ショッピング50万円以上といわれています。

他にも、自分からいきなりゴールドカードに申込をした場合も年間50万円以上の利用があれば翌年度から年会費が永年無料になります。

年会費無料で空港ラウンジや自動付帯の手厚い海外旅行保険が付帯、さらに高還元率を実現できます。

エポスカードの海外旅行保険が更にパワーアップ

自動付帯で上位ゴールドカードレベルの海外旅行保険が付いてきます。使うリスクの高い、傷害治療や疾病治療は300万円の保障があり、クレジットカードとしては十分な補償です。

| 保険種類 | 保険金額 |

|---|---|

| 傷害死亡・後遺傷害 | 1,000万円 |

| 傷害治療 | 300万円 |

| 疾病治療 | 300万円 |

| 賠償責任(免責なし) | 2,000万円 |

| 救援者費用 | 100万円 |

| 携行品損害(免責3,000円) | 20万円 |

最大2.5%可能。驚異の還元率

通常の還元率は200円につき1ポイント、マルイでの利用は2倍の1.0%になります。

ポイントはカードの利用代金から引くこともできるので、実質現金と同等の取り扱いができます。

また、年間100万円以上の利用があると、エポスポイントが10,000ポイント(還元率1.0%)付与されます。これにより、通常の還元率0.5%に加え1%が足されるので、100万円利用の場合は1.5%の高還元率になります。

ちなみにエポスポイントはWebショッピングのカード利用代金から引いたりできます(事実上現金同等)。

さらに、「選べるポイントアップショップ」というサービスがあり、よく使うショップ等を3か所登録できます。登録したショップ等でエポスカードを利用した時は、3倍(1.5%)のポイント還元が受けられます。これにより、100万円をすべて登録したショップで使えば、最大2.5%という驚異の還元率を実現することができます。

モバイルSuicaや東京電力もポイントアップの対象です。

- 選べるポイントアップショップの例。詳しくはエポスカードHPへ

- 量販店(ドン・キホーテ、カインズ、ビックカメラ、ニトリなど)

- スーパー(イオン、イトーヨーカ堂、ダイエー、西友など)

- コンビニ(セブンイレブン、ファミリーマート、ローソンなど)

- ドラッグストア(マツモトキヨシ、ウエルシア、スギ薬局など)

- ファッション(ユニクロ、gu、ABCマート、カルティエなど)

- 雑貨等(無印良品、TSUTAYA、APPLEストア、ロフトなど)

- 公共料金(各種電力・ガス、NHK、ヤフー公金支払、東京都自動車税など)

- インフラ(NTT関係、ビッグローブ、鉄道各社、各種航空会社など)

- その他 各種旅行会社、ガソリンスタンドなど

その他のおすすめポイント

- ノーマルのエポスカードの特典がすべて使える

- 国内空港ラウンジが使える

- VISAの提供するVISAゴールドサービスが使える。

TRUST CLUB ワールドカード

| 年会費 | 12,000円(税抜き) |

| 還元率 | 1.0%程度 |

| 海外旅行保険 | 利用付帯 |

| カード階級 | ゴールド級 |

| 国際ブランド | Master |

評価コメント

先に紹介した「TRUST CLUB プラチナマスターカード」の上位カード。マスターカードのカードランク「ワールド級」であり、普通は年会費数万円のカードとなるが、ゴールドカードレベルの値段で実現しており、12,000円の年会費は破格と言える。

マスターカードのワールド会員向けの「Taste of Premium」が使えるので、サービスは申し分ない。コンシェルジュはいらないけど、上級向けカードのサービスが欲しい、という人にはぴったりなカードと言えるだろう。

マスターカードのカードランク

おすすめポイント

マスターカードのTast of Premiumのワールド会員向けサービスが使える

ダイニングが一名無料になる「招待日和」や手荷物が2個まで無料になる無料宅配サービスはもちろん、その他にもホテルの割引サービスやゴルフ予約サービスなど、たくさんの特典が自由に使えます。

その他のおすすめポイント

- 全世界100ヵ国、100万ヵ所以上のWI-FIに接続が可能になるサービス「Boingo Wi-Fi」が使える

- 海外旅行保険やショッピング保険が付帯する

- 国内空港ラウンジ利用可能

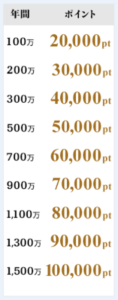

エポスプラチナカード

| 年会費 | 30,000円(税込) ※インビテーションで入会した場合は20,000円(税込) ※100万円/年以上利用した場合は翌年度以降20,000円(税込) |

| 還元率 | 0.5%~4.0% ※100万円/年の利用で2万ポイント付与 以後利用額アップ毎にポイント付与アップ |

| 海外旅行保険 | 自動付帯 |

| カード階級 | プラチナ級 |

| 国際ブランド | VISA |

評価コメント

プラチナクラスのクレジットカードの中ではコストパフォーマンスが圧倒的なカードである。100万円以上利用するか、インビテーションでの入会ならば年会費は税込で2万円。年間100万円使うと2万ポイント(2万円相当)が付与されるので、年間100万円利用すれば実質年会費無料でプラチナサービスが受けられることになります。VISAのプラチナサービスが使えるので、コンシェルジュも利用可。プライオリティ・パスや手厚い海外旅行保険など、低価格ながらフルラインでサービスを提供している。ステータスなどは気にせず、低価格でプレミアムカードのサービスを使いたい方には最適といえます。

おすすめポイント

条件を満たせば実質無料で持てる唯一のプラチナカード

以下の条件を満たせば、年会費は永年2万円まで下げることができます。

- インビテーションで入会

- 100万円/年以上の利用

しかも2万円は税込みの為、税抜きだと約18,181円となるので、きちんとしたサービスが付帯しているプラチナカードの中では最安値級のプラチナカードです。

エポスプラチナカードは、年間100万円使えば2万ポイント付与されるため、実質年会費無料となります。

プラチナカードなのに高還元率

カードの基本ポイントは0.5%ですが、マルイでの利用は1.0%となります。

また、エポスゴールドカードと同様に「選べるポイントアップショップ」というサービスがあり、よく使うショップ等を3か所登録できます。登録したショップ等でエポスカードを利用した時は、3倍(1.5%)のポイント還元が受けられます。

ここまではエポスゴールドカードと同じですが、プラチナ独自の還元サービスがあります。

- 誕生日月のカード利用はポイント2倍

- 利用金額によりポイント還元

これにより、100万円の利用額を「選べるポイントアップショップ」かつ「誕生月」で使えば、理屈上は最大4%という驚異の還元率を実現することができます。

100万円利用によるボーナスポイント 20,000P

選べるポイントアップショップ 15,000P

誕生月のボーナスポイント 5,000P

合計 40,000P(還元率4%)

VISAのプラチナサービスが使える

VISAが提供する「Visa Platinum」の各サービスが使えます。ホテル割引は意外と使えます。また、プラチナホテルダイニングは一休.comからの予約を割引できるクーポンが使えるサービスなので、使いやすいサービスです。

さらに、Visaのコンシェルジュ(VPCC)も使い放題です。VPCCは電話だけでなく、WEBやメールでもお願い事ができるのでとても便利です。

その他、手荷物宅配サービスやゴルフなど、色々なサービスが使えます。

自動付帯&家族まで補償する充実の海外旅行保険

手厚い保障が付いています。家族向けにも保険が付帯するようになっており、大家族でも安心です。また、通常の疾病治療や傷害治療だけでなく、航空機遅延費用や手荷物遅延等費用も保障されるので、トラブルが起きても我慢することなくお金を使って対応することができます。

| 保険金の種類 | 保険金額 本人 |

保険金額 家族 |

|---|---|---|

| 傷害死亡・後遺傷害 | 最高1億円 | 最高2,000万円 |

| 傷害治療 | 300万円 | 200万円 |

| 疾病治療 | 300万円 | 200万円 |

| 個人賠償責任(免責なし) | 1億円 | 1億円 |

| 携行品損害(免責3,000円) | 100万円 | 100万円 |

| 救援者費用 | 200万円 | 200万円 |

| 航空機遅延費用 | 2万円 | 2万円 |

| 航空機寄託手荷物遅延等費用 | 10万円 | 10万円 |

※対象となる家族:本会員と生計を共にする親族

(6親等内の血族、配偶者、3親等内の姻族)

その他のおすすめポイント

- 国内空港ラウンジは同伴者一名まで無料

- プライオリティ・パス付帯(プレステージ)

- 「プラチナ・グルメクーポン」付帯。2名以上の利用で1名のコース料金が無料

- エポスカード、エポスゴールドカードが提供する特典も全部使える

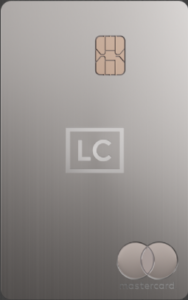

ラグジュアリーカード Mastercard Titanium Card

| 年会費 | 50,000円(税抜き) |

| 還元率 | 1.0% |

| 海外旅行保険 | 自動付帯 |

| カード階級 | プラチナ級 |

| 国際ブランド | Master |

評価コメント

ラグジュアリーカードが提供するカードの中で最も低ランクであるが、十分な手厚いサービスが付帯している。券面に「チタンカード」と書いてあるが、マスターカードのカードランクは最上級の「ワールドエリート」のサービスを使うことができます。カードがプラスチックではなく金属製であり、見た目からしてハイ・グレード。また、サービスも映画や美術館無料といったユニークなものも提供しています。ハイグレードでは珍しい申込制の為、誰でも申し込むことができます。

おすすめポイント

金属製のカード

サービスだけでなく、外見にもこだわっています。ステンレス製でできており、重厚感のある見た目になっています。

映画館や美術館にタダで入れます

TOHOシネマズなどで映画を月1回無料で鑑賞することができます。

また、国立美術館などにも無料で入場することができます。

- 詳しくはここへ

その他のおすすめポイント

- プライオリティ・パス(プレステージ)あり

- 還元1%はキャッシュバック

- 「ラグジュアリーダイニング」で2名以上の利用で1名分のコース料金が無料

- 国内空港ラウンジ同伴者1名無料、手荷物宅配サービス無料

- コンシェルジュあり

過去ランクインしていたカード

過去お勧めしていましたが、おすすめから外したカードたちです。参考に残しておきます。

ウォルマートカードセゾン(新規受付停止)

除外理由:西友とカード発行元のセゾンカードの提携解消により受付停止となりました。既存のカードユーザーは順次、セゾンアメックスゴールドカードに切り替えとなります。切り替え後も年会費は永年無料です。無料カードがゴールドカードに変わるので、旧ウォルマートカードユーザーには悪くない話なのかなと思います。

| 年会費 | 永年無料 |

| 還元率 | 0.5% |

| 海外旅行保険 | なし |

| カード階級 | ノーマル級 |

| 国際ブランド | Amex |

評価コメント

西友での買い物が常に3%オフ、特定の日は5%オフになります。西友ユーザーであれば必須のカードです。アメリカン・エキスプレスのブランドが付くカードで本当の永年無料は珍しいので、とりあえずアメックスブランドを所有するにはちょうどいいカードです。1,000円で1ポイント、1ポイント=5円相当なので、0.5%の普通の還元率です。西友を使わない人は意味無いといえる。

Amazonゴールドカード

除外理由:新カード発行により新規募集停止。既存カードユーザーは強制的に新カードのサービスに移行されました。その条件は劣悪と言わざるを得ないもので、外資系らしい改悪となりました(紹介するまでもないので詳細は割愛します。)。私のお勧めにAmazon系のカードがありませんが、このような信頼性の無い対応実績からお勧めしていません。

| 年会費 | 10,000円(税抜き) ※リボ選択で5,000円(税抜き)引き ※Web利用明細で1,000円(税抜き)引き |

| 還元率 | 1.0%~2.5% ※Amazonの買い物は2.5% ※Amazon以外は1.0% |

| 海外旅行保険 | 自動付帯 |

| カード階級 | ゴールド級 |

| 国際ブランド | Master |

評価コメント

Amazonが三井住友カードと提携して発行しているカードである。基本的に特典等は三井住友ゴールドカードと同様の内容であり、三井住友ゴールドカードの特典にアマゾンの特典が付いてくる。

リボ払い(実質一括払いが可能)やWEB明細で最大4000円+税まで年会費を下げられる。このカードを持っていればAmazonプライム会員が自動付帯されるので、年会費4,900円を払う必要がなくなる。アマゾンプライムの年会費が値上げされたため、年会費よりもAmazonプライム会費のほうが高くなった。従って、アマゾンプライムに加入している人は実質無料で持てる。海外旅行保険や国内空港ラウンジの利用空港の多さ等は三井住友ゴールドカードがベースなので申し分ない。Amazonでの買い物は還元率2.5%と破格の還元率であり、Amazonユーザーならば持たない理由はないカードである。

※リボ割引は三井住友カードの大半のカードで廃止となったが、Amazonカードは廃止の対象外となっている。

コメント