ここでは株式会社の「株」の特徴や魅力、成り立ち、リスクなどを説明します。

同時に投資家と株のかかわりについても説明します。

株ってそもそも何?

株式会社と投資家

「株式会社」を聞いたことがありますか?街の中をよく見ればそこら中に「株式会社」かあります。

身近な例をあげるとコンビニのローソンは正式な会社名は「株式会社ローソン」、自動車のトヨタは「トヨタ自動車株式会社」です。

私たちの周りは株式会社であふれています。そのすべての株式会社が「株」を発行しています。投資家(あなた)は株をもらう代わりにお金を払います。お金を払う(投資する)代わりに投資家(あなた)は株主として会社が稼いだ儲けや財産の一部をもらう権利を得られるのです!

株を買ったらあなたも投資家の仲間入りです。

株式会社と株

もう少し詳しく株式会社と株について基本を押さえましょう。

会社はお金を集めるために株を発行する

例えば私が「割れないガラス」を開発したとします。

材料を仕入れたり加工をしたりするのに1000万円必要だとします。

銀行からお金を借りられればいいのですが、信用も担保もないので300万円しかお金が借りられません。

こんな時に株を活用すれば1株1万円として700人から集めれば残り700万円を工面できます。

その対価に株主は「割れないガラス」事業が成功したら配当がもらえたり、この株を譲ってほしいと言う人に高く売れたりするかもしれません。

銀行の融資との違いは何?

銀行の融資は借入時に決めた契約通りに返済する義務があります。

銀行は返済が滞ると最終的には会社の売上や不動産などの資産を差押える事が出来ます。会社を続けるには利息も含めてきっちり返済しなければなりません。

一方、株は返済義務がありません。

株での資金調達は事業が成功すれば配当などの利益を得られますが、失敗した時は配当が無かったり、その株を買いたいという人も居なくなるかもしれません。大失敗して財産が無くなった場合は紙切れとなって価値が無くなります。(今は上場株式は電子化されているので紙切れすら残りませんが…)

株主には銀行のように差押えをする権利は一切ありませんし会社も株主には何ら責任を負いません。最初からそういう仕組みだからです。

株式会社の歴史

株式会社の始まりは大航海時代

大航海時代は15世紀~17世紀ごろまで、夢を追いかけてヨーロッパの人々が続々と海に出て行ったファンキーな時代です。

航海が成功して当時金や銀と並ぶ貴重品であったコショウなどの香辛料を持って帰って来れれば莫大な収益を上げることができました。

しかし航海には何年もの時間がかかる上に航海技術も低かったので命がけ。二度と帰れないリスクもありました。なんといっても船を造ったり、乗組員を雇ったりと多額の資金が必要でした。資産家でも失敗すれば大打撃。まさにハイリスク・ハイリターンだったのです。このハイリスク・ハイリターンを株式会社を通じてリスクと報酬を分かち合ったのです。

世界初の株式会社は1602年に設立された東インド会社

オランダの東インド会社が世界初の株式会社といわれています。

徐々に近代的な株式会社に近づいていき、大航海による儲けの分配(平均配当利回り)は1670年代で20%程度、1680年代には45%程度に達したといわれています。

株の魅力は何?

売買でもうける

売買の基本は「安く買って高く売る」です。

株価が上がりそうな会社を買って成長するまで待つ長期投資や一日の値動きの中で鞘(さや)を取るデイトレードなどの短期取引のどちらでも利益を狙うことができます。

このような売買益のことをキャピタルゲインともいいます。

配当金でもうける

株は投資家への利益還元として「配当金」を出すことがあります。

現在の東証一部上場企業の加重平均利回りは2.02%(2018年7月現在)です。大手銀行の1年物の定期預金の金利が0.01%(2018年7月)なので、高い利回りです。

有名企業の配当利回り

野村証券 3.85%

みずほフィナンシャル・グループ 3.80%

トヨタ自動車 3.05%

パナソニック 2.04%

第一三共 1.52%

ソフトバンクグループ 0.48%

ソニー 0.45%

シャープ 0.35%

東京電力ホールディングス 0.00%

(2018年8月2日現在)

上記の通り企業によってかなり差があります。

配当利回りは成長期待の高い企業ほど低く、成熟した企業ほど高くなる傾向があります。

そもそも配当する余力がない企業もありますし、高利回りにもかかわらず株価が振るわない企業もあります。

株主優待で得をする

自社製品や金券、クーポン券などがもらえます。最近は野球観戦券や自社工場見学会などユニークなものが増えています。

企業としては配当(お金)で払うよりも自社商品の方が低コストかつ宣伝にもなります。

個人としても配当(お金)でもらうと税金がかかりますが、株主優待なら税金がかかりません。

優待でもらった商品をヤフオクなどで転売して換金する人も増えているようです。

株主優待の例

※平成30年8月4日現在

ディー・エヌ・エー

優待内容: 野球公式戦観戦等

優待獲得株数: 100株以上

権利確定月: 9月

優待獲得最低額: 210,600円

楽天

優待内容: 楽天イーグルス等グッズ、合計2,800円相当の自社サービスクーポン等

優待獲得株数: 100株以上

権利確定月: 12月

優待獲得最低額: 76,500円

東急不動産HD

優待内容: 東急ハンズ買物優待カード、東急グループ宿泊券・スポーツ券等

優待獲得株数: 100株以上

権利確定月: 3月、9月

優待獲得最低額: 73,300円

カゴメ

優待内容: 自社製品詰め合わせ(食品・ジュース等)

優待獲得株数: 100株以上

権利確定月: 6月

優待獲得最低額: 313,500円

日本マクドナルドホールディングス

優待内容:バーガー類、サイドメニュー、ドリンクの商品お引換券が6枚ずつで1冊

優待獲得株数: 100株以上

権利確定月: 6月、12月

優待獲得最低額: 493,500円

株主の権利(株主権)を行使する

権利は3種類

1.議決権、2.利益分配を受ける権利、3.残余財産分配請求権

議決権

企業の定める決算期の時点で株を持っている「議決権」を持ちます。

企業は株主総会というものを通常年1回開きます。株主総会は役員の選任・解任や配当金の決定、その他企業の重要な経営方針についての決議を行う株式会社の最高意思決定機関です。

投資家(あなた)は1単元当たり1つの議決権を持つことになります。議決権を行使することで気に入らない役員を解任するような投票もできます。

株主総会の案内は総会の議題と1年間の事業報告案、議決権行使のはがきなどが同封されて郵便で自宅に送られてきます。議決権は株主総会に出席するほか、はがきやインターネットでも行使することができます。

これも株を始めることの醍醐味と言えます。

利益分配を受ける権利

配当などの利益を受ける権利です。

配当は少ない企業で年間1回、多い企業で年4回程度支払いがされます。期末配当、中間配当、四半期配当として支払われます。

残余財産分配請求権

会社が解散した時に残った財産を持ち株数に応じて分けてもらう権利です。

残る財産は会社の資産を全部処分し、負債(給料や買掛金、借金返済等)を全部清算した上で余った財産です。

上場企業の場合は解散=いわゆる倒産なので分配されるものが無いケースがほとんどです。

※解散≒廃業、倒産

株のリスクは何?

株に潜む4つのリスク

株のリスクは株の魅力と表裏一体です。

価格変動リスク

値下がりリスクです。

500円で買った株が300円になると1株200円の損失になります。100株買っていたら2万円の損失です。

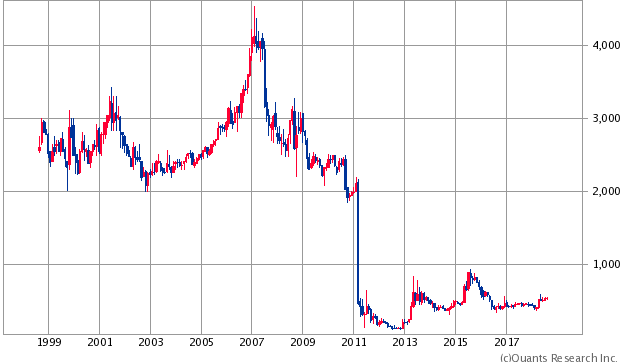

実際に価格リスクが現実となった事例を見てみましょう。

東京電力ホールディングスの例

東京電力は株価の変動が少なく、配当利回りも確保できるリスクの低い優良銘柄として認知されていました。

東日本大震災が来るまでは…。

以下が最近20年の東京電力HDの株価の推移です。

長年3000円前後を行ったり来たりしていましたが東日本大震災後に株価は急落、2000円程度あった株価は2012年7月18日には120円まで下落しました。

世間一般で「安定している」、「絶対につぶれない」と言われていた会社でもこのような状態になるのが株式投資です。

信用リスク

倒産するリスクです。倒産すれば株は紙切れと同じです。0円という株価は無く、1円が最低株価ですが、倒産すると買い注文が少なくなって売り注文が殺到するため、ほぼ売買が成立しません。

また、倒産後しばらくすると上場廃止となり売買も出来なくなります。

その会社に投資したお金は返って来ません。

流動性リスク

売りたいときに売れないリスクです。

日々の取引(出来高といいます)が少ない会社の株は買い手が少ないため、売る価格を大幅に下げないと売れない場合があります。

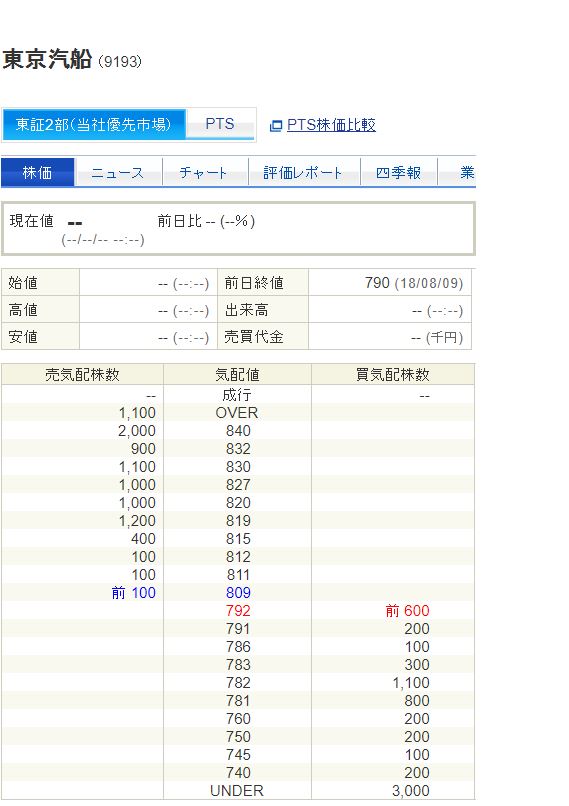

東京汽船の例

イメージがしづらいかもしれないので東京汽船という会社を例に見てみましょう。

以下の図は2018年8月11日(土)に見た東京汽船の取引の状況です(SBI証券の取引画面より一部抜粋)。

おかしいところに気が付きますか?

現在値が「- -」となっていて値段がついていませんね。

これはこの日、売買が一回も成立しなかったことを意味しています。当然出来高や売買代金も0円なので「- -」となっています。

気配値(けはいね)が株価、左側が売り注文、右側が買いの注文です。

この売り注文と買い注文の価格が一致すると売買成立になります。もしこの会社の株を1000株売ろうとしたら、792円で600株、791円で200株、786円で100株、783円で100株の計1000株の売買となります。もっとたくさん売ろうとしたら株数に応じて約定価格(株価)は下落していきます。

東京汽船は買い注文が一応有るので良いですが、買い注文がさらに少なくなると株価の下落も大きくなったり、そもそも売れなかったりというリスクがあります。

配当金や株主優待の消滅リスク

配当も株主優待も約束されていません。企業業績や会社の方針によって変わるかもしれないということを理解しておく必要があります。

株式投資をする意義

株式投資の魅力は儲けるチャンスがあることです。

では株式投資は単にお金儲けのためのマネーゲーム、ギャンブルなのでしょうか?

そんなことはなくいろいろな意義があると思います。

- 株は400年以上前から存在する企業活動を支える仕組みである

- 企業活動が活発になる事で経済や暮らしが豊かになる

- 上場したベンチャー企業の支援やファンである会社を応援できる

- 経済や経営、社会情勢の勉強になる

- ニュースや新聞が気になるようになる

- 無謀な目標を立てずに投資を正しく理解して行えばギャンブルにはならない

上記のようにたくさんの意義があります。株を始める動機は人それぞれですが、恐らく株式投資をまじめに行っている全員が1〜6の事は少なからず感じているのではないかなと思います。

以上、「株」を一通り説明してきました。

これであなたも投資に向けて小さな一歩を踏み出しました!

コメント